Une réforme très importante a été définitivement adoptée par le Parlement le 11 avril 2019. Cette Loi comprend notamment un assouplissement des règles de fonctionnement des produits d’épargne retraite.

Mais il fallait attendre différentes ordonnances durant cet été pour voir la naissance d’un nouveau support retraite : Le Plan d’Epargne Retraite (PER).

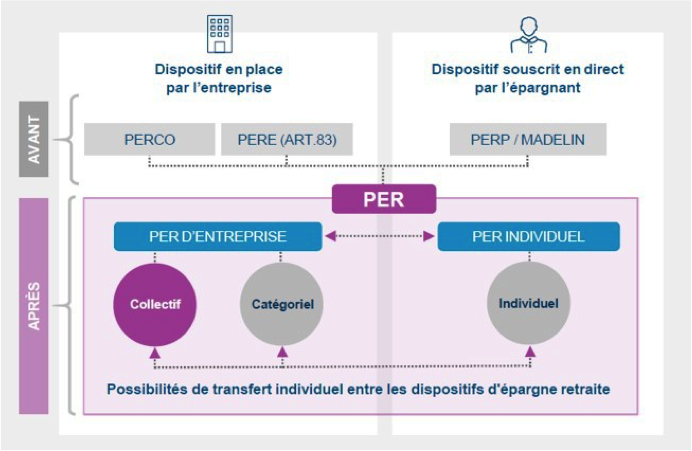

La loi PACTE créée donc le PER à partir du 1/10/2019, qui se décline en 3 produits : un produit individuel (ex PERP et Madelin), et 2 produits d’entreprise collectif (ex PERCO) et catégoriel (Ex ART83). LE PER, suivra les épargnants tout au long de leur parcours professionnel en cas de changement d’employeur ou de métier.

En tant que Paramédical vous n’êtes concerné que par le PER individuel et le produit d’entreprise collectif à adhésion facultative (ex-PERCO) si vous avez mis en place une épargne salariale au sein de votre cabinet.

Le PER suivra le Paramédical tout au long de sa carrière professionnelle, ne cas de changement de statut notamment.

Le tableau ci-dessous vous explique cette évolution :

Le PER reste avant tout un véhicule pour votre future retraite ce qui veut dire une disponibilité seulement au moment où vous liquiderez la retraite de vos régimes obligatoires (CARPIMKO, Assurance Retraite …).

La grande nouveauté pour le PER individuel reste la sortie en capital au moment de la retraite, là ou avant seule la sortie était possible sous forme de rente pour le Madelin et le PERP (seulement à hauteur de 20% maximum sous forme de capital pour ce dernier).

Donc pour tous ceux qui étaient foncièrement allergique à la sortie sous forme de rente, un blocage d’importance est levé. A terme vous aurez le choix entre rente ou capital, un mixage des deux, ou bien encore plusieurs fractions annuelles de votre capital.

En plus le législateur prévu une sortie anticipée de votre épargne, et sous forme de capital, avant le terme de votre retraite, dont principalement :

- Décès du conjoint

- Invalidité du titulaire

- Liquidation judiciaire

L’acquisition de la résidence principale (mais pas forcément la première), ou le PER pourra être débloqué. Ce qui existait déjà pour l’épargne salariale mais pas pour un contrat Loi Madelin.

L’acquisition de la résidence principale (mais pas forcément la première), ou le PER pourra être débloqué. Ce qui existait déjà pour l’épargne salariale mais pas pour un contrat Loi Madelin.

ATTENTION NEANMOINS : La fiscalité applicable en cas de sortie pour rachat de la résidence principale sera pour le capital, l’impôt sur le revenu et pour les plus-values la flat-tax (30%) !!! Donc si votre taux marginal d’imposition est important (par exemple 41%) il faudra y réfléchir à deux fois ….

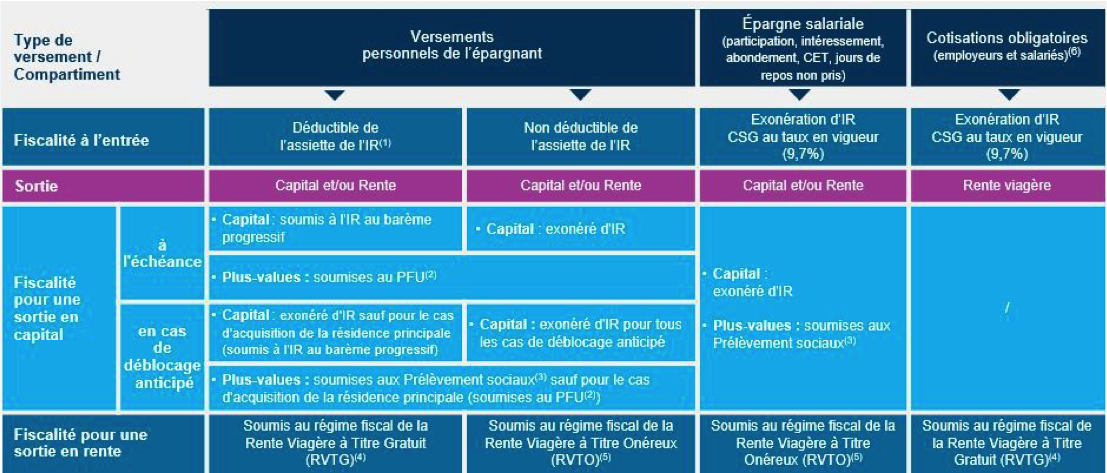

Le législateur n’a pas retenu la simplicité. Selon un grand principe fiscal français ce qui est déductible à l’entrée est généralement imposable à la sortie.

Comme pour la Loi Madelin, le PER vous permettra de déduire vos versements de votre BNC ou de l’S dans le cadre de votre société (SELARL). A la sortie le capital sera imposable au titre de l’impôt sur le revenu. Si votre choix se portait sur une rente viagère, celle-ci serait imposable au titre de votre revenu après abattement de 10%, comme une pension retraite.

A noter tout de même une nouvelle possibilité pour le PER compartiment épargne salariale (ex-PERCO), le porfessionnel de santé pourra déduire de sa fiscalité ses versements volontaires (mais fiscalisés à la sortie au titre de l’impôt sur le revenu)

A noter tout de même une nouvelle possibilité pour le PER compartiment épargne salariale (ex-PERCO), le porfessionnel de santé pourra déduire de sa fiscalité ses versements volontaires (mais fiscalisés à la sortie au titre de l’impôt sur le revenu)

Après la suppression du forfait social (20%) sur les abondements de l’épargne salariale pour les petites entreprises, cette forme d’épargne est vraiment très attractive !

Pour rappel les abondements versés par le cabinet pour le compte du Paramédical (plafonnement jusqu’à 9 700 € par an PEE et PERCO confondus) seront nets d’impôts lors de leur perception sous forme de capital (seules les plus-values soumises à prélèvements sociaux).

Réservée néanmoins aux professionnels de santé qui ont au moins un salarié.

Si le PER individuel ne permet donc pas d’échapper à une fiscalité sur le capital et les plus- values à la sortie, vous pourrez toujours sortir de façon fractionnée afin de lisser la fiscalité sur quelques années.

Si le PER individuel ne permet donc pas d’échapper à une fiscalité sur le capital et les plus- values à la sortie, vous pourrez toujours sortir de façon fractionnée afin de lisser la fiscalité sur quelques années.

Pour le PER entreprise à adhésion facultative (ex-PERCO) l’épargnant aura tout intérêt à avoir ouvert au-préalable une Assurance Vie (+ 8 ans) qui pourra recevoir ce capital défiscalisé au moment de la retraite et qui lui permettra alors de recevoir, par le jeu des intérêts, des revenus quasiment défiscalisés. Son capital sera placé en plus dans un cadre de transmission très favorable.